結婚や出産を機に、家の購入について夫婦で話し合う方も多いのでなはいでしょうか。住宅を購入するか、それとも賃貸で支払い続けていくのか、一体どちらがお得なのか、我が家でも度々話し合ってします。今回は、そんな住宅購入と賃貸のメリット、デメリットについて調べてみました。

家計に占める住宅費の割合 25%(一般)

一般的に「住宅費」は、家計全体支出の25%が理想の割合と言われています。

実際にパパの手取りが30万円の家族に当てはめて計算してみると...

なんと75,000円が理想の住居費となります。

住宅購入・賃貸に限らず、この住居費以内に抑えられる価格の物件を探すのは、なかなか難しいですよね。

参考データ:http://diamond.jp/articles/-/22204?page=2

住宅購入のメリットデメリット

住宅購入メリット・デメリットについて整理をしてみました。

住宅購入のメリット

・自身の資産になる

住宅購入のメリットは、ローンが終了すれば月々支払いがななり、住宅という財産を得ることです。取得した住宅が一戸建てであれば、土地を利用して子供世代と住む2世帯に建て替え、いずれは譲るということも可能です。

・完済すれば老後の負担軽減

住宅を購入してしまえば、ローン完済後年金から家賃を支払う必要がないので、老後の生活にゆとりができます。

住宅購入のデメリット

・購入時にかかる費用が多額

住宅購入には頭金以外にも、購入時にかかる諸経費が発生。頭金、仲介手数料、印紙税、不動産取得税など、トータルすると150〜300万円になることも。(詳しくは後述をご覧ください)

・安易に引っ越しができない

一度購入すれば、もちろん安易に引っ越しができません。そのため、家を購入後、旦那さんの転勤が決まってしまったというご家庭の場合、夫婦別居生活になってしまう可能性も...

・老後、今の住まいに不便に感じる可能性あり

物件価格が比較的安くなりやすい、駅から遠い家を購入した場合、老後不便に感じる可能性があります。最近は老後に家を引き払って、駅近くのマンションに引っ越すというご家庭も増えているそうです。

賃貸住宅のメリット・デメリット

続いて、賃貸住宅のメリット・デメリットをご紹介します。。

賃貸住宅のメリット

・生活の変化に合わせて引っ越し可能

賃貸に住んでいる場合、子供の成長や自分の勤務先に合わせて引っ越しをすることが可能です。

・家のメンテナンス費用が不要

家主が自分ではないため、外壁や階段などの公共部分は自分で修繕をしなくて良く、メンテナンス費用が発生しません。

賃貸のデメリット

・いくら支払っても自分の資産にはならない

賃貸を何十年も続け、その額が何千万円という額になったとしても自分の資産にはなりません。

・引っ越しを申し立てられる可能性あり

物件の立て壊し等家主の都合で引っ越しを余儀なくされる場合も心算しておかなくてはなりません。

・老後、年金から家賃を支払わなければならない

仕事をリタイアしてからも、家賃は毎月発生します。現役で働いていた頃より少なくなる年金から、家賃を毎月払い続けることことは負担が大きく感じる可能性があります。

住宅ローンと家賃どちらがお得?

結論から言うと、どちらも一長一短があり、必ずしもどちらがいいとは言えないのが現実です。

住宅購入の場合:最初が大変で老後は楽

初期に多額の費用が発生しますが、老後までにローンが完済すれば家賃の支払いはなくなるため生活に安心感を持てます。

賃貸物件の場合:最初は楽。でも老後は負担大

賃貸の場合は、最初に敷金礼金は発生するものの、住宅購入で初期にかかる費用よりは圧倒的に少ない額。給料による収入がある内は、大きな出費はなく楽に感じます。

しかし、老後も毎月家賃を支払うわなければならないため、年金生活になるとかなりの負担になってしまう可能性が。

家族でしっかり話し合いましょう

そのため、住宅購入または賃貸物件どちらが自分たちのライフスタイルに合っているのか、早い段階で話し合うことが大切です。

住宅購入はこんな家庭におススメ

1.貯蓄が十分にある

住宅購入には頭金・諸費用・引っ越し費用など大きな費用がかかります。それらの費用を払っても貯蓄が0にならないようであれば購入する方が良いでしょう。

ローンの審査は通ったのにそのあとの生活が厳しくなるようでは、その時は家を買う時期ではないということですね。

2.世帯主の年齢が35歳以下

ローン払いの申請が通過したものの、払い終わるのが年金生活中の70歳代となると老後の生活が心配ですよね。

住宅ローンは最長で35年まで組むことができます。そのため35歳を超える前にローンを組むことで65歳までに完済できるためオススメです。

3.将来の家族構成がある程度定まっている

結婚後子どもの予定はあるのかどうか。また子どもは何人欲しいかなど、将来の家族構成が決まっているご家庭には住宅購入はオススメ。

購入後、計画していた人数より子どもが増えてしまうと、部屋の数が足りなくなってしまいます。

住宅ローンの手続きをわかりやすくご紹介!

なんだかややこしく感じる住宅ローンについて整理してみました。

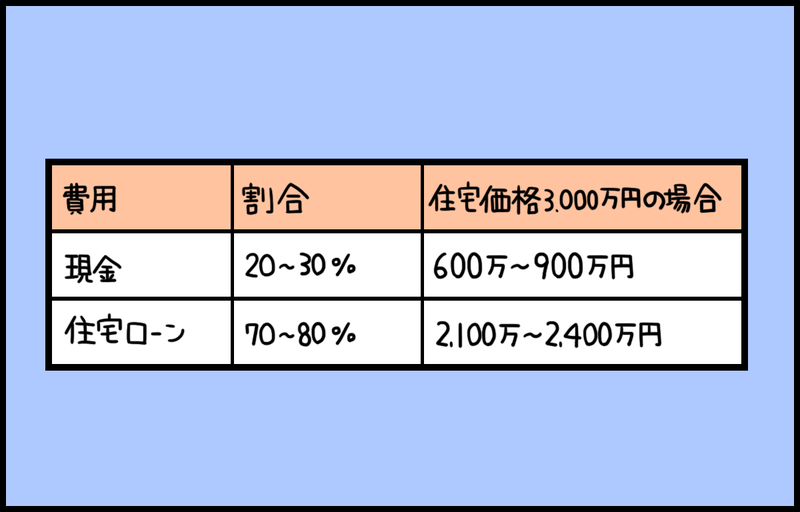

最初に知っておきたい住宅購入費用の内訳

住宅購入費用の内訳以下の通りとなります。

ただし、購入費用以外にもいくるかの諸経費もかかるため、物件価格の5〜10%は余裕を持って貯金をしおくことをオススメします。

STEP1. 事前審査

物件の購入が決まった時に、事前審査の申請を行います。後に本審査も行いますが、そこで通過しなかった時のトラブル回避のために、まずは事前審査をしておきましょう。

<必要な書類>

・申込書

・本人確認書類(コピー)

・健康保険証(コピー)

・源泉徴収票(コピー)

STEP2:住宅ローンの申込と本審査

事前審査が通過後、住宅ローンの申し込みと本審査を申請します。

<必要な書類>

・住民票(家族全員分)

・印鑑証明書

・印鑑証明書に登録した実印

・本人確認書類(運転免許書、健康保険書、パスポートなど)

・収入証明書資料(源泉徴収票、確定申告書など)

・預金口座通帳

STEP3:住宅ローン契約

本審査が通過すれば、住宅ローンの契約を締結することができます。

知っておきたい住宅購入の費用一例

物件価格3,000万円の住宅を購入する場合を例にあげて考えます。

<購入条件>

・購入エリア:神奈川県

・購入物件価格:3,000万円

・購入者:30歳 男性

・年収:600万円

・頭金:1,000万円

・ボーナス支払い:なし

・ローン年数:35年

・金利:年1.12%

→月々の返済額:58,000円

<初期にかかる諸経費>

・印紙税

・登記費用

・不動産取得税

・ローン手数料

・ローン保証料

・火災&地震保険料

・団体信用生命保険料

・引っ越し費用

→諸経費:150万〜300万円

<購入後に発生する費用>

・メンテナンス費用

・固定資産税(年額)

・都市計画税(年間)※ない地域もあり

→購入後発生する費用:物件によって異なる

上記の条件であれば、毎月の家賃が58,000円と非常に家計に優しい金額となりますが、初期に1,300万円は必要となってくるため、計画的に貯蓄をしていかなければなりません。

【体験談Pick Up】私たちがマイホームを建てたわけ。

体験談に投稿されたhun.mamaさんは、子どもが1歳の頃にマイホームの購入を決断。その背景についてご紹介します。

私たちがマイホームを建てたわけ。

結婚してから1LDKのアパート住まいをしていた私たち夫婦。いつかはマイホームを建てたいなぁ・・と漠然と考えていましたが、息子が1歳になった頃、「そろそろ家を建てようか」という話になりました。

まだ20代でしたし、ちょっと早いんじゃないの・・なんて思ったりもしましたが、トントン拍子に話が進み、息子が1歳10か月頃にマイホームに移り住む事になりました。

私たちがマイホームを建てようと思ったきっかけのひとつは、やはり物理的な問題。子供が大きくなるにつれて、びっくりするくらい物が増えます。もう絶対に使わない、という物は実家に運んだりしていましたが、やはり1LDKのアパートの収納では限界がありました。

もうひとつは、音の問題。子供がいると、どうしてもバタバタと物音が激しくなります。私たちは1階の角部屋に住んでいたのですが、上の階の方と隣に住んでいる方は土日休み関係なし、夜勤もされているようだったので、昼間に子供がバタバタする音が自分自身とても気になっていました。赤ちゃん時代は夜泣きで迷惑になっていないかな・・と心配ししていましたし、おもちゃを床に落としたりする音も気になりますよね(^_^;)どうしてもアパート住まいだと子供の出す騒音に敏感になって、ピリピリしていたと思います。

このふたつに加えて、やはり住宅ローンを組むのなら若いうちに払い終わった方が後々楽になるかな?という考えもありました。私たちの住んでいる地域はどちらかというと田舎なので、土地も探せば安く見つかります。同年代の友達もマイホームを建てている人が多く、それも背中を一押しされた理由です。

結果的に良いホームメーカーさんや担当さんと出会い、今の家にはとても満足しています。やはり、音を気にしながら気を使って育児をしなくてよくなった、というのがマイホームを持って1番良かった点だと思います。

住宅購入は一生モノ。慎重に選びましょう

一度購入すれば、すぐに買い換えることができない住宅購入。一生で一番高い買い物のため慎重に選ぶことが大切です。

マイホームを購入するのか、賃貸にするのかは、お住いのエリアやご家庭に年収や貯蓄によって大きくことなります。

夫婦で話し合うことも大切ですが、わからないことがあれば一度住宅展示場などに相談に行くのがおすすめですよ。